Instituto Federal de Telecomunicaciones (México)

Instituto Federal de Telecomunicaciones (México)

Este artículo tiene como propósito compartir algunos de los resultados más importantes del Análisis sobre el Mercado de los Operadores Móviles (OMVs) 2020 del Instituto Federal de Telecomunicaciones. Se trata de un análisis que profundiza sobre las tendencias internacionales de este modelo de negocio, comprueba si esas tendencias están presentes en México y realiza una revisión para identificar oportunidades regulatorias que promuevan su desarrollo. El tema es actual y dinámico, en ese sentido, se espera que la participación de estos operadores en el mercado sea una alternativa en muchos sentidos, incluso si consideramos el anuncio de nuevos jugadores como Uber en este tipo de modelos de negocio con su propuesta Uber Chip[1] en Brasil.

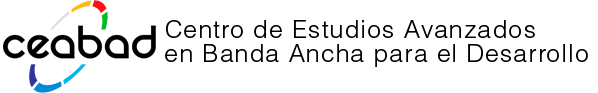

Se entiende por Operador Virtual a un operador de telecomunicaciones que no cuenta con todos los elementos de la cadena de valor, pero ofrece algún servicio de telecomunicaciones al usuario final, el más conocido es el que ofrece el servicio de telefonía móvil. Un Operador Móvil Virtual (OMV) no cuenta con toda la infraestructura de telecomunicaciones (espectro radioeléctrico, infraestructura pasiva, etc. [2]), sin embargo, su participación se puede categorizar en función de los elementos de la cadena que sí posee, tal y como se ilustra en la Figura 1.

Figura 1 Categorías de OMVs según su participación en la cadena de valor

Fuente: IFT con información del Acuerdo mediante el cual el Pleno del Instituto Federal de Telecomunicaciones emite los Lineamientos para la comercialización de servicios móviles por parte de Operadores Móviles Virtuales.

Fuente: IFT con información del Acuerdo mediante el cual el Pleno del Instituto Federal de Telecomunicaciones emite los Lineamientos para la comercialización de servicios móviles por parte de Operadores Móviles Virtuales.

A partir de este criterio, se observa que existen diversos tipos de OMVs, como los que revenden directamente servicios móviles utilizando la capacidad técnica del operador tradicional (Operador Móvil Virtual Revendedor), y otros que cuentan con elementos de la operación, como puede ser el soporte técnico, la atención al cliente, puntos de venta, facturación o cobranza (Operadores Móviles Virtuales Completos).

A nivel Internacional, la tendencia es una transformación en el modelo de negocio de los servicios móviles, en el que se demandarán más datos producto del incremento de los usuarios de Internet y del crecimiento de la conectividad. Se estima que el valor del mercado de los OMVs es 64 mil millones de dólares, con un total de suscripciones de 232 millones al cierre de 2019, lo que representa aproximadamente el 2.6% de las 9 mil millones de líneas móviles totales en el mundo[3] y existen poco más de 1,400 OMVs activos en 87 países[4].

Los OMVs están jugando un papel fundamental para acercar los servicios a aquellos nichos de mercado que suelen considerarse como poco rentables para los operadores tradicionales, desde paquetes de bajo costo, conectividad en áreas rurales, servicios de conectividad para dispositivos de Internet de las Cosas o acceso a Internet Fijo Inalámbrico (Mi-Fi). Adicionalmente, otros OMVs están aprovechando su posición en el mercado y han comenzado a diversificarse, de este modo se identifican OMVs que han empaquetado los servicios móviles con los fijos, que han introducido servicios Over the Top (OTT) sin costo adicional o la transmisión de contenidos en vivo. Otros operadores, han comenzado a suministrar soluciones a necesidades específicas de las empresas y se enfocan en clientes corporativos o empresariales.

Los datos del análisis sugieren una senda de expansión para los países que tienen pocos años con un mercado de OMVs, esto debido a la relación positiva entre el número de años del mercado de OMVs y el número de empresas. Sin embargo, aunque se acepta que un gran número de OMVs no necesariamente garantiza un mercado competitivo ni una alta participación del mercado, los OMVs se han convertido en una opción para dinamizar la competencia del mercado móvil con precios competitivos y estrategias comerciales.

Los OMVs se encuentran dentro en un entorno de convergencia tecnológica y de servicios donde la transformación digital juega un papel determinante, los nuevos desarrollos tecnológicos representan un potencial de negocio para los OMVs; por ejemplo, el cómputo en la nube permitirá escalar el servicio de conectividad según la demanda de los clientes, pasando de 10 dispositivos conectados a 100,000 en cuestión de días, mientras que las redes 5G permitirán enfocarse, diferenciarse y especializarse en casos de uso de empresas que tienen características específicas[5], como la baja latencia[6].

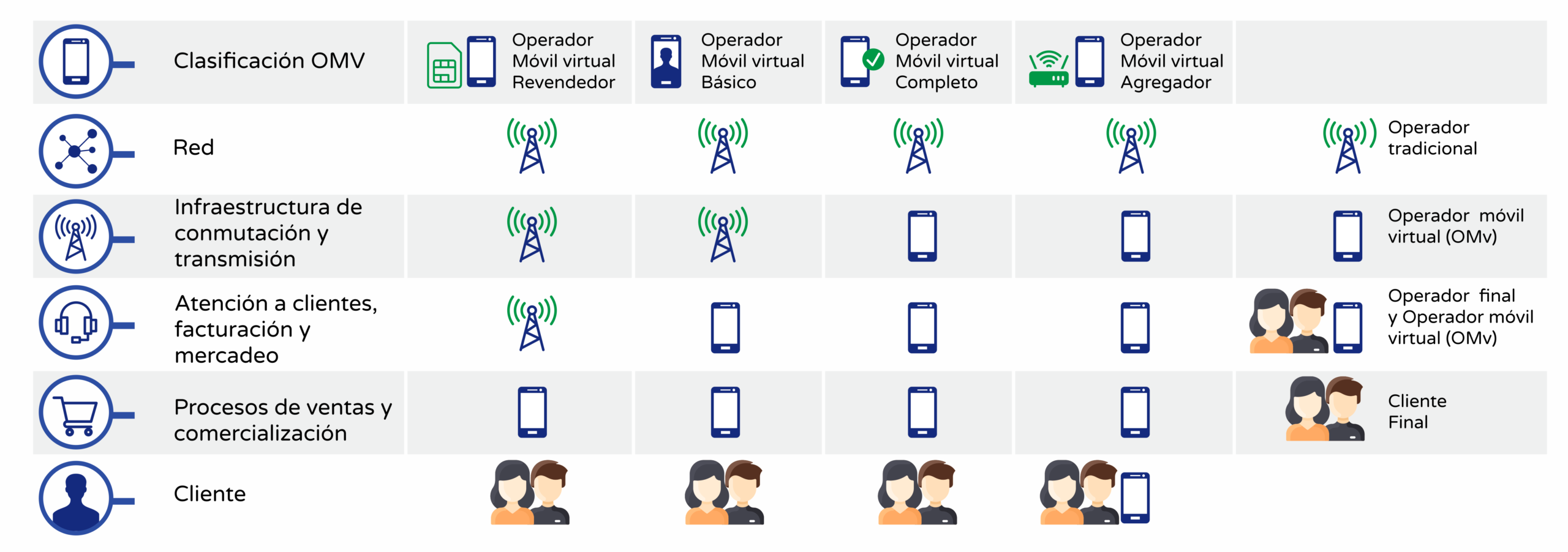

En el caso mexicano, el mercado móvil se encuentra distribuido en 3 operadores tradicionales que ostentan el 98.34% del mercado; mientras que los 20 OMVs que presentan información estadística al cierre de 2019 en su conjunto cuentan con un total de 2,020,654 líneas que representan el 1.66% del mercado móvil total (ver Figura 2). La evolución de los OMVs en México a partir de los orígenes de este modelo de comercialización de servicios móviles permite reconocer los primeros intentos para promover la competencia en este mercado, cuya tendencia es positiva derivada de la entrada de nuevos operadores. En México, del periodo de 2014 a 2019, han iniciado operación en promedio de 4 a 5 OMVs cada año, durante 2019 iniciaron operaciones 8 OMVs, mientras que se tiene registro que en 2020 iniciaron operaciones alrededor de 20 nuevos concesionarios.

Tomando en cuenta la situación actual y las expectativas de los OMVs, se estima que las 2.02 millones de líneas reportadas por estos operadores al cierre de 2019, crecerán hasta 2.25 millones de líneas al cierre de 2020 y llegarán a 2.52 al cierre de 2021.

Figura 2 Participación de mercado de los OMVs en México 2014-2019

Fuente: IFT con datos proporcionados por los operadores al cuarto trimestre de 2019.

Fuente: IFT con datos proporcionados por los operadores al cuarto trimestre de 2019.

Conscientes de la necesidad e importancia de contar con un análisis cualitativo más profundo y cercano a la experiencia de los operadores en México, se realizó la Segunda Encuesta Dirigida a los Operadores Móviles Virtuales que explora la relación entre los concesionarios tradicionales con los OMVs, la importancia de los nichos de mercado, la percepción del mercado y el impacto de la red compartida. Adicionalmente, a raíz de situación emergente de la pandemia por SARs-CoV-2 o COVID-19, las medidas de distanciamiento social adoptadas en todo en México y las tendencias en la economía del país, se incluyeron preguntas que permitieron identificar las acciones en favor de los usuarios que realizaron los operadores, las afectaciones derivadas de la pandemia y las expectativas del mercado móvil.

En este sentido, reconocemos la importancia de este mercado como modelo alterno de competencia en el sector móvil, que permite no solo tener más ofertas y mejores condiciones de servicios, si no que puede enfocarse en nichos de mercado específicos que los operadores tradicionales no atienden. El seguimiento puntual de su evolución nos presentará nuevos casos de uso y modelos de negocio que es necesario analizar y fomentar para el desarrollo del sector.

IFT: Raúl Esqueda Martínez, Jorge Eduardo Ponce Leyva, Rodrigo Guarneros Gutierrez

País: México

La opinión vertida en este artículo es de carácter personal y no representa la opinión oficial del Instituto Federal de Telecomunicaciones (IFT)

[1] Para mayor detalle, visite: https://www.telecompaper.com/news/uber-launches-prepaid-mvno-in-brazil–1369628

[2] DOF (2016), Acuerdo mediante el cual el Pleno del Instituto Federal de Telecomunicaciones emite los Lineamientos para la comercialización de servicios móviles por parte de Operadores Móviles Virtuales. Disponible en: http://www.dof.gob.mx/nota_detalle.php?codigo=5429202&fecha=09/03/2016

[3] OMDIA (2020), World Information Series – Service Provider – Mobile, datos consultados en marzo de 2020.

[4] GSMA Intelligence, datos consultados en mayo de 2020.

[5] S&P Global Market Intelligence (2020), Challenges, Opportunities for MVNOs in 5G Era. Disponible en: https://www.spglobal.com/marketintelligence/en/news-insights/blog/challenges-opportunities-for-mvnos-in-5g-era

[6] Telecoms.com (2018), How 5G will revolutionise the MVNO market. Disponible en: https://telecoms.com/opinion/how-5g-will-revolutionise-the-mvno-market/

Copyright 2025 © Todos los Derechos Reservados - CEABAD

Wonderful NicDark WP Theme